MĒNEŠA AUTORS:

Inga Pumpure

Grāmatvede ar nestandarta domāšanu par standartizētām, likumdošanas regulētām normām.

“Esmu ārpakalpojuma sniedzēja grāmatvede nu jau trīsdesmit foršiem klientiem, kuru statuss bieži vien ir klients+draugs! Bet mans hobijs 10 gadu garumā ir dalīties ar savām zināšanām, pieredzi un nestandarta domāšanu kursos, semināros un dažādās lekcijās par nodokļiem un grāmatvedības uzskaiti. Ir iegūti arī atbilstoši grādi finansēs un ekonomikā.”

Nu jau tā ir kļuvusi par tradīciju, ka mums – grāmatvežiem gada beigas ir tāds kārtīgs pārdomu laiks. Un, ne jau tāpēc, ka esam slikti uzvedušies un baidāmies nesaņemt dāvanas zem eglītes, bet tāpēc, ka īsti nezinām un nesaprotam, kā strādāsim janvārī.

Šis gads ir bijis zem Nodokļu reformas spārna. Ļoti liela vēlme bija, lai šis spārns mūs pasargā, sirsniņu sasilda un maciņus padara biezākus, bet… kā jau tas bieži gadās – gribējām, kā labāk – sanāca, kā vienmēr.

UIN – ne tik labi kā cerēts

Attiecībā uz Uzņēmuma ienākuma nodokli (turpmāk – UIN), manas domas ir, ka mūs tā pamatīgi ir sabarojuši ar saldiem virtuļiem. Teica un solīja, ka būs labāk, bet, ja iedziļinās visās niansēs, tad šķiet, ka mūsu nodokļu slogs tomēr nekļūs stipri mazāks, kā cerēts, un administratīvais slogs tikai palielināsies. Protams, ne visiem. Bet, runa taču ir par visiem uzņēmējiem, jo izdaudzināto IKP mēs veidojam visi kopā.

Kas ir tas, kas rada man šādas pārdomas? Pirmkārt, nodokļa likme! Jau laižot tautās Nodokļu reformas pamatnostādnes, tika teikts – nodoklis būs 20%. Par mistisko koeficientu 0.8 neviens tā īsti nesaprata, nenojauta, un, laikam jau domājām, ka tas uz mums neattiecās.

Tātad, kāda ir jaunā noteiktā nodokļa likme?

Uzņēmuma ienākuma nodokļa likumā (turpmāk – UIN likums) teikts:

“Nodokļa likme ir 20 procenti no aprēķinātās ar nodokli apliekamās bāzes..”, bet “nosakot taksācijas perioda ar uzņēmumu ienākuma nodokli apliekamo bāzi, ar uzņēmumu ienākuma nodokli apliekamā objekta vērtību dala ar koeficientu 0,8”.

Tātad, teorētiski mums ir nodokļa likme 20 procenti, bet praktiski 25 procenti. Piemēram, ja man ir ar nodokli apliekamā bāze 100.00 EUR, dalot ar 0.8 un sareizinot ar 0.2 (20% likme), iegūstam, ka nodokļa summa ir 25.00 EUR. Ja likme tiešām būtu 20%, tad nodokļa summa būtu 20.00 EUR!

Otra lieta, kas rada pārdomas – ar nodokli apliekamā bāze.

Tā, pēc jaunā UIN likuma normām, veidojas no:

1) Sadalītās peļņas, kas ir – dividendes, ārkārtas dividendes, dividendēm

pielīdzinātās izmaksas un nosacītās dividendes.

2) Nosacīti sadalītās peļņas, kas ir – ar saimniecisko darbību nesaistītie izdevumi, aizdevumi saistītām personām, palielinātie procentu maksājumi, nedrošie debitoru parādi, starpības darījumos ar saistītām personām, ja darījumi notiek uz labvēlīgākiem nosacījumiem u.c.

Nosacītās dividendes

No sadalītās peļņas sastāva jautājumus varētu radīt termins Nosacītās dividendes. Pirmajā momentā, izlasot termina skaidrojumu, netiek dots pilns priekšstats par to, kas tad īsti slēpjas zem šīm nosacītajām dividendēm.

“Nosacītās dividendes – peļņas daļa, t.sk., par kuru izveidota rezerve (pārskata gada un iepriekšējo pārskata gadu nesadalītā peļņas daļa), par kuru palielina iekšzemes uzņēmuma, vai pastāvīgās pārstāvniecības dalībnieka (akcionāra) pamatkapitāla vai tam pielīdzināta kapitāla ieguldītās daļas apmēru vai skaitu.”

Domāju, ka gribēsiet tomēr skaidrojumu – tātad, praktiski tas ir:

- tāda pamatkapitāla samazināšana (arī uzņēmuma likvidācijas gadījumā), kas iepriekš ir bijis palielināts no nesadalītās peļņas, par kuru esošajā UIN režīmā netika samaksāts nodoklis

- pamatkapitāla daļa, kas agrāk bija palielināta par nesadalītās peļņas summu, ja uzņēmums kļūst par mikrouzņēmuma nodokļa maksātāju.

Piemēram, ja uzņēmums, kurā ir 2 dalībnieki, iepriekšējos periodos bija palielinājis pamatkapitālu no nesadalītās peļņas, tad brīdī, kad viens dalībnieks vēlas izstāties, viņam izmaksājot pienākošās daļas, vispirms jāņem vērā iepriekš palielinātā pamatkapitāla daļas, jo tās būs ar nodokli apliekamā bāze. Tātad, tiek pieņemts, ka vispirms samazina iepriekš palielināto pamatkapitāla daļu, jo iepriekš par šo peļņas daļu netika maksāts UIN.

Likuma 7.pantā teikts:

“Nosacītās dividendes iekļauj ar nodokli apliekamajā bāzē tajā taksācijas periodā, kurā nodokļa maksātājs:

1) samazina pamatkapitāla lielumu

2) pabeidz likvidāciju

3) reģistrējas par mikrouzņēmumu nodokļa maksātāju”

Nosacīti sadalītās peļņas objekti

Pamatlīdzekļi

Attiecībā uz pamatlīdzekļiem, jāpierod pie domas, ka nolietojuma nodokļu vajadzībām vairs nebūs – rēķināsim tikai finanšu nolietojumu. Kā būs ar īpašajiem nosacījumiem, kas bija līdz šim – piemēram, jaunu tehnoloģisko iekārtu iegādes veicināšana, atļaujot lietot vērtības palielinošo koeficientu, – nav ne jausmas, par to likums un svaigi izdotie Ministru kabineta noteikumi Nr. 677 par UIN likuma normu piemērošanu, klusē.

Reprezentācijas un personāla motivēšanas izdevumi

Jaunums, kurš kaut mazliet iepriecina, ir jaunā norma par reprezentācijas izdevumu un personāla motivēšanas izdevumu, kas nepārsniedz 5 % no kopējās darba algas (bruto) par iepriekšējo gadu, attiecināšana uz ar saimniecisko darbību saistītiem izdevumiem, t.i., tie netiks aplikti ar UIN.

Ko tas nozīmē? Tas nozīmē, ka beidzot tiek atbalstīti arī šādi izdevumi, bet, protams, ar noteiktu ierobežojumu. Tas, ka personāla motivēšanas pasākumi ir sasaistīti ar darba algas fondu, ir skaidrs, bet, kāpēc reprezentācijas izdevumi tiek likti tajā pašā “katliņā”, gan nav skaidrs. Jo, jau pēc būtības, reprezentācija nekādā veidā nav saistīta ar darbiniekiem. Laikam tā bija vienkāršāk.

Praktiski tas varētu izskatīties šādi:

Uzņēmuma darba algu fonds 2018.gadā ir 90 000.00 EUR (5 darbinieki, vidēji alga 1200.00 EUR, plus sociālās iemaksas d/d daļa)

2019.gadā uzņēmums reprezentācijai un personāla ilgtspējas pasākumiem iztērējis 24 000.00 EUR

Gatavojot 2019. gada decembra deklarāciju, tiek aprēķināta norma, par kuru var nepalielināt nodokļa apliekamo bāzi, t.i., 90 000 x 5% = 4500.00

24 000.00 – 4500.00 = 19 500.00 – ar UIN apliekams lielums

19 500.00 / 0.8 x 0.2 = 4875.00 (UIN)

Šajā piemērā uzņēmuma “atlaide” ir mazāka par maksājamo nodokli. Bet, ja nebūtu šīs atlaides, uzņēmums samaksātu 6000.00 EUR.

Aizdevumi saistītām personām, nedrošie parādi u.c.

Jaunajā UIN likumā paliek spēkā ierobežojošās normas par aizdevumiem saistītām personām, par darījumiem ar saistītām personām, kā arī par palielināto procentu maksājumiem. Noteikti pievērsiet uzmanību visiem nosacījumiem, kas ir noteikti UIN likuma normās, jo ne viss paliek pa vecam. Piemēram, saistītām personām piešķirtos aizdevumus pie noteiktiem kritērijiem turpmāk uzskatīs par nosacītu peļņas sadali un tiem piemēros UIN.

Tas pats attiecas uz nedrošajiem parādiem. Ir normas, kas paliek kā līdz šim, bet ir arī jauni nosacījumi, kas pielietojami nedrošajiem debitoru parādiem, kas veidosies no 2018. gada 1. janvāra. Piemēram, jaunais likums paredz ar UIN apliekamo bāzi palielināt tikai tad, kad debitora parāds tiek norakstīts izdevumos, nevis tad, kad tiek izveidots. Ir jauns regulējums par nosacīti mazajiem parādiem. Jāapbruņojas ar gana lielu pacietību, lai saliktu visu “pa plauktiņiem”.

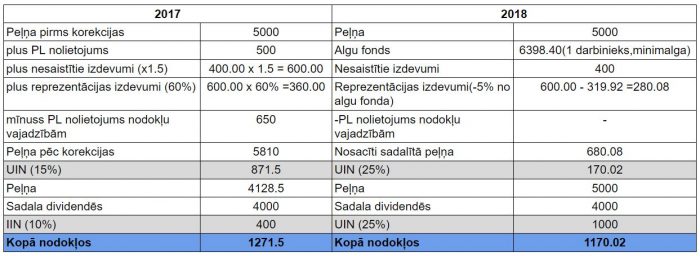

Nodokļa aprēķins 2017. un 2018. gadā

Šis bija mazs ieskats jaunā Uzņēmuma ienākuma nodokļa likuma normās. Vēl jau neesam sagaidījuši Ministru kabineta noteikumus par UIN deklarāciju. Šobrīd publicētais projekts ir tāds, maigi sakot, nesaprotams – atreferēts likums par to izdevumu daļu, kas būs jāiekļauj deklarācijā. Bet, vismaz šobrīd, neļauj mums pat nojaust, kāda varētu izskatīties deklarācija un kā visa nepieciešamā informācija tiks tajā atspoguļota. Atliek pacietīgi gaidīt. Ļoti ceru, ka nebūs nepatīkami pārsteigumi pašās gada beigās.

Nobeigumā – salīdzinājums – nodokļa aprēķins identiskās situācijās šogad un 2018. gadā.

Konkrētajā piemērā 2018. gadā uzņēmums nodokļos samaksā nepilnus 9% mazāk, kā 2017. gadā. Neapšaubāmi, ir mazāks nodokļu slogs, bet nav cerētais prieks par neapliekamo peļņu. Jo, brīdī, kad tiek sadalīta peļņa dividendēs, nodoklis 2.5 reizes pārsniedz dividenžu nodokli šajā gadā. Prieks vējā!

Ja šajā pašā situācijā peļņa netiktu sadalīta, uzņēmuma nodokļu slogs būtu samazinājies par apmēram 80%. Viela pārdomām!

Raksts ir autordarbs un atspoguļo autora viedokli doto tēmu, kas var nesakrist ar Grāmatvežu Ekspreša izdevēja SIA Visma Enterprise viedokli. Par rakstā minēto faktu un aprēķinu pareizību atbild raksta autors.

SIA Visma Enterprise ir grāmatvedības un resursu vadības programmas VISMA Horizon ražotājs un izplatītājs. Ja vēlaties uzzināt vairāk par VISMA Horizon piedāvājumu – SPIEDIET ŠEIT.